信达地产涨停背后的逻辑 物业管理成投资新宠,京津冀房地产概念股再受关注

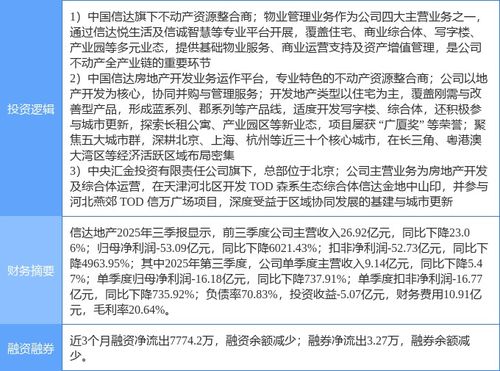

11月27日,信达地产(股票代码:600657)强势涨停,成为当日A股市场的一大亮点。其股价的异动,不仅源于其自身作为房地产企业的属性,更与市场近期高度关注的京津冀协同发展、物业管理、房地产概念等热点板块紧密相连。尤其是其旗下或关联的物业管理业务,正成为投资者审视其价值的新焦点。

一、 事件驱动:多重概念叠加引爆股价

此次信达地产的涨停,是典型的多重利好概念共振的结果:

- 京津冀概念升温:随着京津冀协同发展战略的深入推进,特别是北京非首都功能疏解与雄安新区建设的提速,区域内的土地价值重估、城市更新及产业迁移为相关地产企业带来了长期的发展机遇。信达地产作为在该区域拥有项目布局的房企,自然受到资金关注。

- 物业管理板块受追捧:物业管理行业因其轻资产、现金流稳定、抗周期性较强且与社区增值服务深度绑定的特点,被市场视为房地产产业链中的“黄金赛道”。资本市场对物业公司的估值普遍高于传统地产开发业务。信达地产若拥有优质或具备成长潜力的物业管理资产(无论是已分拆上市还是体内培育),其价值有望获得重估。

- 房地产政策边际改善预期:针对房地产行业的金融支持政策持续出台,市场对行业风险化解和良性循环的预期有所增强。部分资金开始回流至估值处于历史低位的优质地产股,进行博弈性布局。

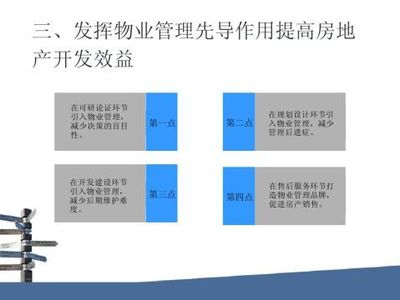

二、 深度解析:为什么“投资物业管理”成为关键逻辑?

在传统房地产开发业务增速放缓、利润率承压的背景下,物业管理为房企打开了第二增长曲线,其投资逻辑主要体现在以下几个方面:

- 稳定的“现金牛”:物业服务合同周期长,预付和按月收取的物业费能提供持续、可预测的现金流,这与开发业务周期性的大额现金波动形成互补。

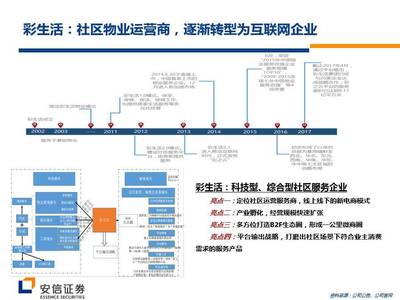

- 高成长性与高估值:物业管理的增长不仅依赖关联开发商的交付面积,还来自第三方项目拓展、城市服务、非业主增值服务及社区生活服务等,成长空间广阔。资本市场通常给予其更高的市盈率(PE)估值。

- 抗周期性强:无论楼市冷暖,已交付社区的物业服务需求都是刚性的,这使得物管业务受宏观经济和地产周期的影响相对较小。

- 平台价值与科技赋能:物业管理公司掌握着社区入口和庞大的业主资源,是开展社区零售、家政、养老、房产经纪等增值服务的天然平台,数字化转型更能提升效率、挖掘数据价值。

对于信达地产而言,市场资金可能正在博弈其物业管理板块的独立价值或潜在的分拆上市可能性,认为这部分资产在当前市场环境下被低估。

三、 投资启示与风险提示

信达地产的涨停事件,为投资者提供了观察当前市场主线的窗口:

启示:

1. 关注“地产+”价值重估:投资者对房企的评估正从单一的“土地储备和销售规模”转向“开发+运营+服务”的综合能力。拥有优质商业运营、物业管理、长租公寓等存量运营业务的公司,可能更具韧性。

2. 区域主题与产业趋势结合:将“京津冀”、“长三角”等区域主题与“物业管理”、“城市更新”等产业趋势结合筛选标的,可能更容易捕捉到结构性机会。

3. 深入基本面研究:涨停是市场情绪的集中体现,投资者需冷静分析公司物业管理业务的具体规模、盈利能力、外拓能力及在集团内的战略地位,而非单纯追逐概念。

风险提示:

1. 短期波动风险:单日涨停可能包含较多的短线投机资金,股价后续可能出现大幅波动,追高风险较大。

2. 行业基本面风险:母公司房地产开发业务若持续承压,可能对关联物管公司的面积输送和现金流造成间接影响。

3. 竞争加剧风险:物业管理行业集中度不断提升,市场竞争日趋激烈,外拓难度和成本可能增加。

4. 概念落地不确定性:公司物业管理业务的价值释放(如分拆、引入战投等)存在时间和政策的不确定性。

###

11月27日信达地产的涨停,是市场资金在房地产行业转型大背景下,对区域发展红利、存量运营价值(特别是物业管理)以及政策边际改善进行综合定价的一个缩影。它提醒投资者,在当前市场环境中,对于房地产板块的投资需要更细致的拆解和更前瞻的视角,从单纯关注“盖房子”转向同时关注“服务好房子和社区”的长期价值。热潮之中仍需保持理性,深入研判具体公司的业务成色与可持续性,方能规避风险,把握真正的投资机遇。

如若转载,请注明出处:http://www.zaj99.com/product/49.html

更新时间:2026-01-13 20:07:07